3月订单量创10年来月度最高,一季度订单量高于过去六年全年数字……对未来市场的看好加上前所未有的暴利驱动,集运巨头“疯狂”订船扩张的“军备竞赛”似乎还远未到尽头。

新船订单创10年新高

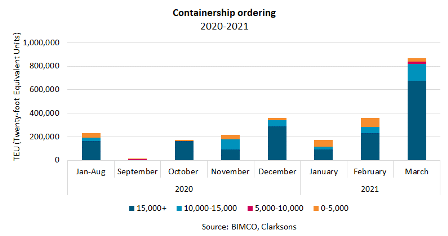

波罗的海国际航运公会(BIMCO)的统计数据显示,2021年3月集装箱船新船订单量总计为72艘约86.6万TEU,创下近十年来的新高,几乎接近2020年全年订单总和。这一数字也远远大于之前2011年6月总计50艘约57万TEU的最高纪录。

值得一提的是,3月的集装箱船订单中多达45艘都是15000TEU及以上的超大型集装箱船,而中小型船的订单数量则只有27艘。

今年一季度,集装箱船订单量已经达到了139.8万TEU,不仅超过了2020年全年99.5万TEU的订单数量,甚至高于过去六年来的全年订单水平。目前,集装箱船手持订单占现有船队比例已经跃升至15%以上,而在去年大部分时间里,这一比例一直维持在个位数水平。

根据BIMCO的数据,去年10月至12月,集装箱船新船订单几乎全部是最大规格的23000-24000TEU船,23艘超大型集装箱船订单中只有4艘不是这一规格。而在2021年至今,在多达81艘11800TEU及以上集装箱船新船订单中,只有4艘的规格超过15500TEU。

集运公司盈利创历史最高

在集运公司创纪录的“疯狂”订船背后,支撑它们的是同样破纪录的业绩表现。去年第四季度,集运行业交出了有史以来最亮眼的“成绩单”,而今年一季度集运公司业绩还将更上一层楼。

美国咨询公司Blue Alpha Capital在最近发布的报告中表示,去年第四季度,有公布盈利情况的11家主要集运公司净利润总计达到58亿美元。假设地中海航运(MSC)等其他不公布盈利情况的集运公司也取得了类似的业绩,估计第四季度主要集运公司的累计净利润将达惊人的90亿美元。

Blue Alpha Capital指出:“在几乎所有的衡量指标中,2020年第四季度的业绩都是集运行业历史上最好的季度实际业绩表现。”

根据Blue Alpha Capital的估算,2020年全年有公布盈利情况的11家集运公司净利润总计102亿美元,估计所有主要集运公司全年净利润总和为158亿美元,这至少是自金融危机以来的行业最佳年度业绩。这一数字几乎是之前5年来主要集运公司取得的总盈利额约70亿美元的两倍以上,而在这段时间里多家集运公司出现了同比亏损。

随着即期运价的暴涨,加上更高的合同运价,集运公司至少在今年前两个季度可能获得更高的利润。此前,作为中远海运集团集装箱航运服务供应链上市平台的中远海控发布今年一季度业绩预告,预计净利润将达到154.50亿元,这不仅比去年同期的2.92亿元净利实现了50倍的增长,更是超过了2020年全年99.27亿元的利润总额。

集运市场行情有望持续到2024年

事实上,集运公司2020年的业绩结果完全逆转了疫情爆发前的预期。Alphaliner表示:“2020年的最终业绩表现与年中做出的悲观预测,当时有分析担忧集运行业2020年将出现高达100亿美元的净亏损。”

Blue Alpha Capital的创始人John McCown认为,集运行业的复苏,是由于疫情爆发之初许多集运公司意料之外地过度削减了运力供应。“集运公司立即采取了积极行动,通过削减航次来降低运力。”,联盟形式的行业整合“使这一点在物流上更容易实现”,“事实证明,许多航线过度修正了运力,导致需求严重超过供给”。

投资银行Jefferies的最新航运报告指出,目前集装箱运价接近历史最高水平,上海出口集装箱运价指数(SCFI)约为2600美元/TEU,虽然与1月中旬的高点相比下降了10%,但仍比去年同期高出190%,较过去5年来4月第一周的平均水平也要高出25.3%。

Jefferies称:“去年SCFI平均价格达到了创纪录的1234美元,我们预计2021年的情况会好得多,因为市场对货物的高需求持续存在。”

全球最大独立集装箱船船东公司Seaspan首席运营官Torsten Holst Pedersen近日表示,对目前的集运市场非常有信心,这也是该公司从去年下半年以来累计订造37艘大型集装箱船的主要原因。从去年年底到目前,该公司在新造船市场狂下订单,截至目前为止总共订造了37艘超大型集装箱船,并且还收购了多艘集装箱船。

Seaspan认为集运市场的基本面将在未来几年依然保持强劲。Torsten Holst Pedersen表示,集运市场的火爆行情或将持续到2023年-2024年。这不仅仅是因为新冠疫情带来的异常条件下的好市场,还有一个主要原因就是基于市场长期发展的基础——新船订单很少。